Το μεγάλο θέμα των αγορών, εκτός από το timing της πρώτης μείωσης των επιτοκίων, είναι το ράλι της Wall Street και τα ιστορικά υψηλά που χτυπούν ο Dow Jones και ο S&P 500, τα οποία και αναθερμαίνουν το επενδυτικό ενδιαφέρον για τα risk assets γενικότερα.

Οι διεθνείς οίκοι εμφανίζονται αισιόδοξοι πως, παρότι συνήθως ένα ισχυρό ράλι δίνει το σήμα για

"ξεφόρτωμα", ειδικά σε ένα περιβάλλον όπου η ανάπτυξη επιβραδύνεται, η άνοδος στις ΗΠΑ θα συνεχιστεί, στρώνοντας το έδαφος για περαιτέρω κέρδη και φέτος στις διεθνείς μετοχές.Το γεγονός ότι ο S&P 500 έχει σκαρφαλώσει σε νέα ιστορικά υψηλά επίπεδα, δεν αποτελεί σήμα για ξεπούλημα, όπως επισημαίνει η UBS, ούτε στις ΗΠΑ αλλά ούτε και στις διεθνείς αγορές γενικότερα.

Χθες ο δείκτης-βαρόμετρο των διεθνών αγορών έφτασε σε υψηλό όλων των εποχών, κλείνοντας στις 4.850, 1,2% υψηλότερα από το προηγούμενο υψηλό που επιτεύχθηκε τον Ιανουάριο του 2022. Η επίτευξη ιστορικού υψηλού δεν χρειάζεται να προμηνύει sell-off των αγορών στο αμέσως επόμενο διάστημα, τονίζει η ελβετική τράπεζα. Τα τελευταία 60 χρόνια, στις περιόδους ενός, δύο και τριών ετών μετά από ένα νέο υψηλό όλων των εποχών, οι αποδόσεις του S&P 500 ήταν κατά μέσο όρο 12%, 23% και 39% αντίστοιχα. Αυτό είναι παρόμοιο με τις μέσες αποδόσεις 12%, 25% και 38% για όλες τις άλλες περιόδους στα ίδια χρονικά πλαίσια.

Το βασικό σενάριο της UBS είναι η ομαλή προσγείωση της οικονομίας των ΗΠΑ φέτος. Τα χαμηλότερα επιτόκια, η θετική (αν και επιβραδυνόμενη) οικονομική ανάπτυξη και τα αυξανόμενα εταιρικά κέρδη αναμένεται να υποστηρίξουν μία μέτρια περαιτέρω ανοδική πορεία για τις μετοχές. Αλλά πολλά έχουν ήδη τιμολογηθεί και δεν περιμένει επανάληψη του 2023 - όταν ο S&P 500 σημείωσε ράλι πάνω από 20%.

Είναι πιθανό, όπως εκτιμά, οι μετοχές να εισέλθουν σε μια φάση συσσώρευσης βραχυπρόθεσμα, "χωνεύοντας" ουσιαστικά τα νέα επίπεδα, αλλά η UBS πιστεύει ότι το ράλι μπορεί να επεκταθεί λίγο περισσότερο καθ 'όλη τη διάρκεια του τρέχοντος έτους, υποστηριζόμενο από περαιτέρω στοιχεία για ομαλή προσγείωση των ΗΠΑ και από την υγιή αύξηση της κερδοφορίας των εταιρειών.

Ο στόχος της UBS για τον Δεκέμβριο του 2024 για τον S&P 500 είναι οι 5.000 στη βασικό της σενάριο, , με περιθώρια για μεγαλύτερα δυνητικά κέρδη εάν η οικονομική ανάπτυξη αποδειχθεί ακόμη ισχυρότερη από την αναμενόμενη.

Από την πλευρά της, η Capital Economics εκτιμά επίσης πως το ράλι έχει περαιτέρω περιθώρια να συνεχιστεί.

"Κρίνοντας από το τελευταίο ράλι σε ορισμένους κλάδους ‘big-tech’, το ανανεωμένο επενδυτικό ενδιαφέρον γύρω από την Τεχνητή Νοημοσύνη (AI) φαίνεται να εξηγεί γιατί ο S&P 500 μόλις σημείωσε νέο ρεκόρ παρά την πρόσφατη ανάκαμψη στην απόδοσης του 10ετούς αμερικάνικου ομολόγου", όπως τονίζει ο οίκος. Και δεν είναι η πρώτη φορά που συνέβη αυτό,. Ανάλογη κίνηση είδαμε και το πρώτο μισό του 2023, όπως προσθέτει.

Μια καλή εξήγηση για το τι συνέβη το πρώτο εξάμηνο του 2023 και τι συμβαίνει τώρα είναι οι αυξανόμενες προσδοκίες για την κερδοφορίας, όπως εξηγεί η Capital Economics. Σε τελική ανάλυση, οι εκτιμήσεις για τα κέρδη ανά μετοχή (EPS) 12μηνου έκαναν στροφή την περασμένη άνοιξη μετά τη "μίνι" τραπεζική κρίση και έκτοτε αυξάνονται σταθερά καθώς η οικονομία παρέμεινε ανθεκτική. (Επιπλέον, μεγάλο μέρος της αύξησης των εκτιμήσεων των EPS οφείλεται στους κλάδους big-tech που αναμένεται ευρέως να ωφεληθούν περισσότερο από την τεχνητή νοημοσύνη.

H Capital Economics πιστεύει ότι το ανανεωμένο επενδυτικό ενδιαφέρον θα συνεχιστεί και εκτιμά πως ο S&P 500 θα κλείσει το 2024 στις 5.500 μονάδες.

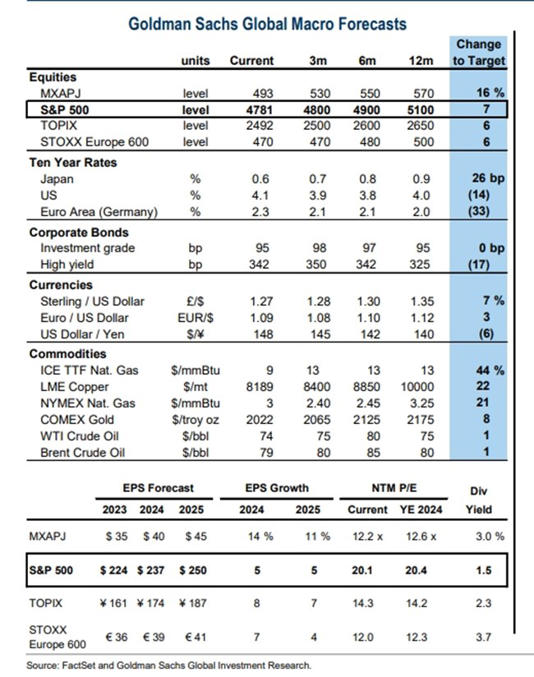

Η Goldman Sachs εκτιμά πως ο μεγάλος "οδηγός" της πορείας του S&P 500 θα είναι τα περιθώρια κέρδους των εταιρειών και άρα της απόδοσης ιδίων κεφαλαίων ROE. Εκτιμά ότι ο δείκτης θα αγγίξει τις 5.100 μονάδες στα τέλη του 2024.

Όπως επισημαίνει, η απόδοση ιδίων κεφαλαίων του S&P 500 κατά τα τρία πρώτα τρίμηνα του 2023 αυξήθηκε κατά 55 μονάδες βάσης στο 20,5%. Η διεύρυνση των περιθωρίων EBIT αύξησε το ROE του δείκτη S&P 500 και οδήγησε σε επέκταση του ROE στους περισσότερους κλάδους. Η άνοδος του κόστους δανεισμού ήταν ο βασικός αντίθετος άνεμος για τα ROE όλων των κλάδων, όπως προσθέτει.

Ωστόσο, η έναρξη του κύκλου χαλάρωσης της πολιτικής της Fed σημαίνει ότι ο κίνδυνος αύξησης του κόστους δανεισμού θα μειωθεί. Έτσι, το βασικό σενάριο της Goldman για το 2024 είναι ότι το ROE θα επεκταθεί ελαφρώς, κυρίως λόγω της βελτίωσης του περιθωρίου EBIT. Αναμένει ότι οι επενδυτές θα απομακρυνθούν από μετοχές που προσφέρουν την ασφάλεια της υψηλής κερδοφορίας σήμερα προς εκείνες που προσφέρουν τη δυνατότητα για μεγαλύτερη κερδοφορία στο μέλλον, γεγονός που θα στηρίξει περαιτέρω την πορεία του S&P 500.

Της Ελευθερίας Κούρταλη

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου