Το κύμα της χρηματοοικονομικής αναταραχής που πλήττει για μία ακόμα φορά την παραπαίουσα τουρκική οικονομία εξωθεί την Άγκυρα σε μία νέα επικοινωνιακή εκστρατεία, ανάλογη με την αντίστοιχη των αρχών του Νοεμβρίου του 2020, σε μία απεγνωσμένη προσπάθεια να πείσει τις αγορές για τις ειλικρινείς της προθέσεις και την αναβάθμιση της αξιοπιστίας της.

Η αποτυχία, όμως, του προηγουμένου επικοινωνιακού τεχνάσματος που καταρρέει με την αποπομπή του κεντρικού τραπεζίτη Naci Ağbal, εξωθεί τα

μεγάλα επενδυτικά κεφάλαια και τους οίκους αξιολόγησης στην διατύπωση νέων απαισιόδοξων προβλέψεων.

Αμέσως μετά την Μαύρη Δευτέρα για την τουρκική λίρα, ο οίκος αξιολόγησης Fitch σπεύδει να κατακρεουργήσει το αξιόχρεο των τουρκικών ομολογιακών εκδόσεων με νέα υποβάθμιση στο επίπεδο BB- (δηλαδή απορρίμματα-junk), επικαλούμενος τις αρνητικές επιπτώσεις που προκαλούνται με την απομάκρυνση του κεντρικού τραπεζίτη Naci Ağbal.

Στην αναφορά του ο οίκος επισημαίνει πως συνεκτιμά την κατεύθυνση της πολιτικής του αντικαταστάτη του, που παραμένει σφοδρός υπέρμαχος της πολιτικής των χαμηλών επιτοκίων σε συνδυασμό με την εξέλιξη της εξωτερικής και όχι της εσωτερικής θέσης. Σημειώνει μάλιστα πως σε αντίθεση με τον προκάτοχό του, ο Sahap Kavcıoğlu, ο τέταρτος κατά σειράν κεντρικός τραπεζίτης της τελευταίας διετίας, δεν διαθέτει τα απαιτούμενα προσόντα και τις ικανότητες να διαχειρισθεί τα δεινά χρηματοοικονομικά προβλήματα της Τουρκίας.

Από την πλευρά του ο Τούρκος πρόεδρος υπόσχεται ταχεία οικονομική ανάπτυξη και ισχυρίζεται πως η αναταραχή στις αγορές σε σχέση με την κατάσταση στην χώρα του δεν ανακλά τα βασικά της θεμελιώδη μεγέθη. Ο γνωστός οίκος αξιολόγησης Moody’s κινούμενος σε παράλληλη τροχιά με τον ομόλογό του, παρατηρεί πως η τουρκική χρηματαγορά εμφανίζει σημεία ισχυρής πίεσης, με τα ημερήσια επιτόκια των εξωχώριων συμβολαίων επαναγοράς (overnight swaps) στο τουρκικό νόμισμα να εκτινάσσονται κατά 1.400% για να σταθεροποιηθούν τελικά στο 500%.

Τα στοιχεία προέρχονται από τον χρηματοοικονομικό οίκο Refinitiv Financial Solutions (θυγατρικό σχήμα του Χρηματιστηρίου του Λονδίνου), που προειδοποιεί πως οι κινήσεις αυτές στην ταχύτατη μεταβολή του κόστους των επενδυτών που ανταλλάσσουν σκληρό συνάλλαγμα με τουρκικές λίρες, αποτελούν μία σημαντική παράμετρο μέτρησης κινδύνου.

Μηχανισμός πίεσης

Οι αναλυτές τονίζουν πως η τεράστια αύξηση αποτελεί σαφέστατη ένδειξη της αδυναμίας των ξένων επενδυτών να επιχειρήσουν αναχαίτιση των κινδύνων που απορρέουν από τις τοποθετήσεις τους στην τουρκική λίρα. Αναγκαστικά ακολουθούν επιθετική τακτική ή απλά στοιχηματίζουν με πωλήσεις κατά του νομίσματος και αυτό το κλίμα ανακλάται στην απότομη πτώση της νομίσματος κατά 14% στις 22 Μαρτίου, για να ισορροπήσει τελικά μετά από ισχυρή στήριξη στο 7,4%.

Ο επικεφαλής τραπεζικής στρατηγικής της Mufg BanΚ, Onur Ilgen, παρατηρεί πως οι ξένοι επενδυτές προσπαθούν να ρευστοποιήσουν τις μακροπρόθεσμες θέσεις τους στο τουρκικό νόμισμα, θορυβημένοι από την αιφνιδιαστική απομάκρυνση του κεντρικού τραπεζίτη. Η στάση αυτή πυροδοτεί έναν ισχυρό μηχανισμό πιέσεων στην ήδη περιορισμένη ρευστότητα της αγοράς των εξωχώριων συμβολαίων επαναγοράς (overnight swaps).

Σύμφωνα με τον οικονομολόγο Enver Erkan, της Terra Securities στην Κωνσταντινούπολη, υπάρχει ίσως η πρόθεση να περιορισθούν οι διακυμάνσεις του τουρκικού συναλλάγματος μέσω της αύξησης των δυσχερειών για τους ξένους χρηματοοικονομικούς οίκους να ελέγχουν μεγάλα ποσά σε τουρκικές λίρες ή εναλλακτικά να αυξήσουν δραστικά το κόστος των θέσεων των πωλητών στο νόμισμα.

Οι απότομες αυξήσεις στα ημερήσια επιτόκια των εξωχώριων συμβολαίων επαναγοράς (overnight swaps) αποτελούν μία ένδειξη πανικού στις αγορές βραχυπρόθεσμων συμβολαίων. Αν και ανάλογες κινήσεις έχουν εκδηλωθεί και κατά το 2019 και κατά το 2020, ο Erkan εκτιμά πως δεν αποτελούν κυβερνητική πολιτική, αλλά κινήσεις των τουρκικών τραπεζών που προσπαθούν να περιορίσουν τις απώλειές τους.

Εμμονές Ερντογάν

Στην Societe Generale, ο επικεφαλής της τραπεζικής στρατηγικής Phoenix Kalen, θερμός υποστηρικτής των αυξήσεων στα τουρκικά επιτόκια, επισημαίνει πως αυτή η νομισματική πολιτική αντιμετωπίζει ισχυρότατες πολιτικές και επιχειρηματικές πιέσεις. Ο ίδιος τονίζει πως οι κινήσεις οφείλουν να συνεχισθούν με κάθε μέσον για να αποκατασταθεί η εμπιστοσύνη των μικροεπενδυτών και των μεγάλων επενδυτικών σχημάτων στην Κεντρική Τράπεζα της Τουρκίας, αν και το μέγεθος της πρόκλησης αποτελεί τελικά ένα κίνητρο για την αποπομπή του Naci Ağbal από τον Τούρκο πρόεδρο.

Ο Recep Tayyip Erdoğan δεν αντιλαμβάνεται δυστυχώς ότι υπάρχουν σαφή όρια στην συμπεριφορά των πολιτικών ηγετών, όταν έχουν να αντιμετωπίσουν τις αγορές και η τελευταία αναταραχή το αποδεικνύει με δραματικό τρόπο. Ο οποιοσδήποτε λογικός πολιτικός κατανοεί πως απαιτείται μία συμπεριφορά δεκτική στον διάλογο και στις ορθολογικές προτάσεις, αλλά όπως τονίζει ο Kalen, δεν υπάρχει αντικειμενικός παρατηρητής στην Τουρκία που να αγνοεί πως ο Τούρκος πρόεδρος αποτελεί το τελευταίο πολιτικό πρόσωπο που θα στραφεί προς την κατεύθυνση αυτή.

Ο Γάλλος τραπεζικός εφιστά την προσοχή πως μία χώρα με τα οικονομικά μεγέθη της Τουρκίας δεν αντέχει την τεράστια πίεση που ασκεί το βραχυπρόθεσμο εξωτερικό χρέος των τουλάχιστον 180 δισεκατομμυρίων δολαρίων, που απαιτεί για την αναχρηματοδότησή του κατά 70% και πιθανότητα θα καταλήξει σε κρίση πληρωμών. Μία εξέλιξη αυτής της μορφής οπωσδήποτε συνιστά το τελευταίο που επιθυμεί ο Erdoğan, σε μία συγκυρία καταστάσεων, όπου προεξέχει ο σχεδιασμός μίας νέας προσέγγισης της κυβέρνησης Biden και η εξεύρεση τρόπων να πεισθεί η Ευρώπη πως η Τουρκία δεν αποτελεί πηγή εντάσεων και προκλήσεων στην Ανατολική Μεσόγειο.

Νέες υποτιμήσεις

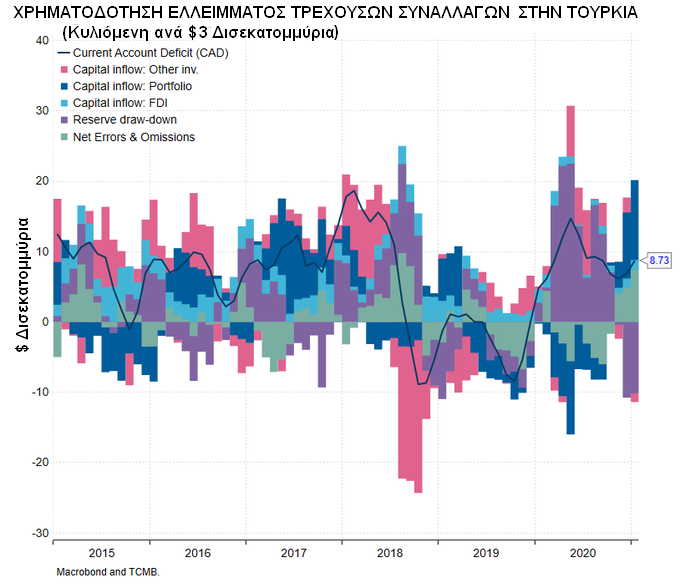

Επιπλέον, κατά την Societe Generale η τουρκική λίρα θα αντιμετωπίσει και άλλες υποτιμητικές πιέσεις, με την ισοτιμία της προς το αμερικανικό δολάριο να διαμορφώνεται προς το 9,7:1 και στο 11,4:1 προς το ευρωπαϊκό κοινό νόμισμα στο δεύτερο τρίμηνο του 2021. Χωρίς ουσιαστικά συναλλαγματικά αποθέματα για την υπεράσπιση του νομίσματος και συνεκτιμώντας την περισσότερο από πιθανή έξοδο των ξένων και εγχώριων επενδυτικών κεφαλαίων, θα καταστεί δυσχερέστατη η αποτροπή μίας σοβαρότατης νομισματικής κρίσης κατά την διάρκεια των επόμενων μηνών, σύμφωνα με τον Kalen.

Σε κάπως διαφορετικούς τόνους ο επικεφαλής του Nordea Group, του μεγαλύτερου επενδυτικού οίκου στην βόρειο Ευρώπη, δηλώνει απερίφραστα πως δεν πρόκειται να υπάρξουν επενδυτικές τοποθετήσεις στο τουρκικό νόμισμα σε πείσμα των ελκυστικών του επιτοκίων, εάν ο Recep Tayyip Erdoğan, δεν διακόψει την καταστροφική ανάμειξή του στην νομισματική πολιτική της χώρας του. Ο οίκος υπενθυμίζει μάλιστα πως και κατά το παρελθόν, είχε προειδοποιήσει για την στάση του έναντι του τουρκικού νομίσματος, που δεν πρόκειται να μεταβληθεί εάν ο Τούρκος πρόεδρος δεν αποσυρθεί από την διοίκηση της Κεντρικής Τράπεζας της χώρας του.

Από την πλευρά του, ο επικεφαλής των στρατηγικών αναλυτών του BlueBay Asset Management, Timothy Ash, χαρακτηρίζει την κατάσταση ιδιαίτερα ανησυχητική, αν και η Yeni Şafak, το γνωστό φερέφωνο του καθεστώτος, τον καταγγέλλει πως ενορχηστρώνει και δίδει το σύνθημα για τις κερδοσκοπικές επιθέσεις εναντίον του τουρκικού νομίσματος.

Πολιτικό κόστος

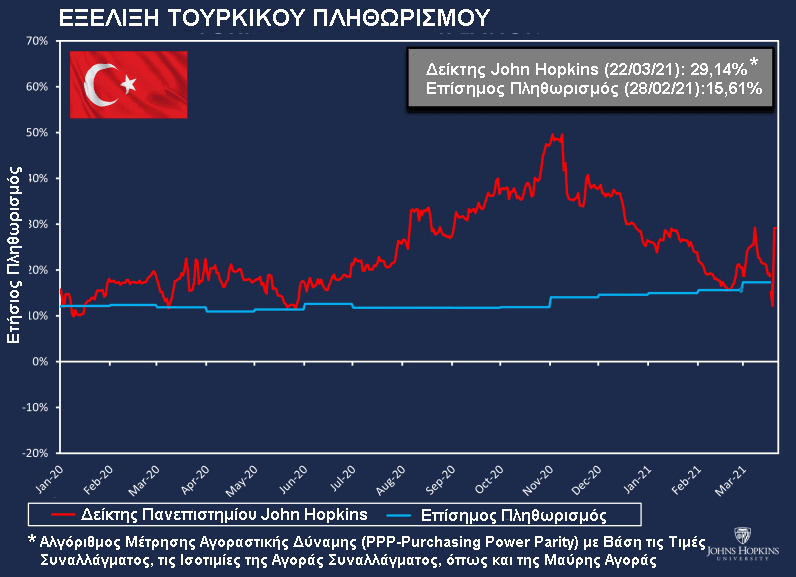

Σύμφωνα με τον Desmond Lachman, πρώην υποδιευθυντή του Διεθνούς Νομισματικού Ταμείου και επικεφαλής των ανώτατων συμβούλων του, ο Recep Tayyip Erdoğan διακινδυνεύει εντελώς αλόγιστα κερδοσκοπικές επιθέσεις στις τουρκικές αγορές χρήματος και ειδικά όταν επιλέγει έναν ανεπαρκή νέο κεντρικό τραπεζίτη, μόνον και μόνον για να τον ελέγχει. Η επάνοδος σε ανορθόδοξους μεθόδους διαχείρισης έρχεται στην χειρότερη δυνατή στιγμή για τον τουλάχιστον εκκεντρικό Τούρκο πρόεδρο και τις εμμονές του στα χαμηλά επιτόκια για να αποφύγει υποτίθεται τις πληθωριστικές πιέσεις.

Όπως τονίζει, για όσους οι θεοί επιθυμούν την καταστροφή τους, τους εξωθούν στην παράνοια και αυτό οπωσδήποτε ανακλάται στην συμπεριφορά του Erdoğan, τουλάχιστον στον τομέα των οικονομικών του επιλογών. Αυτός ο τομέας έχει σφραγισθεί με την αποτυχία και πρόκειται να κοστίσει ακριβά στον Τούρκο πρόεδρο και το κόμμα του στις εκλογές, όπως ήδη διαφαίνεται στις δημοσκοπήσεις.

Σε αδρές γραμμές, σε χώρες με αναδυόμενες οικονομίες δεν ενδείκνυται η υιοθέτηση ανορθόδοξων τακτικών στην οικονομική τους πολιτική, ακόμα και όταν η παγκόσμια ρευστότητα κινείται σε ιδιαίτερα θετικά επίπεδα. Αυτός ο γενικός κανόνας στοιχειοθετεί πως ο Erdoğan αποτελεί μία μοναχική έκπληξη, ειδικά εν μέσω των χρονικών συγκυριών που επιλέγει να αποπέμψει τον κεντρικό του τραπεζίτη, από την στιγμή που οι αναδυόμενες οικονομίες πιέζονται και θα συνεχίζουν να λαμβάνουν μέτρα περιορισμού κατά της οικονομικής χαλάρωσης.

Πανδημία και οικονομία

Χωρίς συναλλαγματικά αποθέματα, λόγω της ανάλωσής τους στην υπεράσπιση του εθνικού νομίσματος και με ένα δυσθεώρητα υψηλό βραχυπρόθεσμο χρέος για τις δυνατότητες της τουρκικής οικονομίας, όπως επίσης και με την τουριστική βιομηχανία, την βασική πηγή συναλλάγματος σε χειμέρια νάρκη λόγω της πανδημίας, η χώρα βαδίζει με μαθηματική ακρίβεια σε οδυνηρή κρίση.

Πάντως κατά τον Lachman, ο Erdoğan δεν προτίθεται να υπαναχωρήσει στις απόψεις του, κάτι μάλλον ευεργετικό για τις αναδυόμενες αγορές, καθώς οι καταστροφικές κινήσεις του πρόκειται να αποτελέσουν μία σκληρή προειδοποίηση για τις χώρες με αναδυόμενες οικονομίες, ως προς το τι οφείλουν να αποφύγουν και μάλιστα σε ένα περιβάλλον στο οποίο οι αγορές δεν συγχωρούν τα σφάλματα.

Όσον αφορά τους Έλληνες καλόν θα είναι να αναλογισθούν την εποχή των PIGS (Portugal, Italy, Greece, Spain) του 2008, όταν τα μεγάλα επενδυτικά σχήματα διατυπώνουν συνεχείς αρνητικές προβλέψεις για την αχίλλειο πτέρνα της Ευρωζώνης. Τότε οι περισσότεροι στην Ελλάδα αδιαφορούν και κάποιοι διατυπώνουν θεωρίες συνωμοσίας για κάποιους οργανωμένους εχθρούς της χώρας που απεργάζονται την οικονομική καταστροφή της. Δυστυχώς όμως μετά την πτώχευση του 2010 και τα αλλεπάλληλα δυσβάστακτα μνημόνια αποδεικνύονται θλιβερά ειλικρινείς και δραματικά αξιόπιστοι στις εκτιμήσεις τους…

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου