Το έχουμε ξαναγράψει, το να παρατηρεί κάποιος την ελληνική οικονομία προκειμένου να συμπεράνει τι θα συμβεί στο ελληνικό χρηματιστήριο είναι σαν να ρωτάει την ομπρέλα του αν θα βρέξει.

Περιφερειακές αγορές σαν την ελληνική εξαρτώνται κυρίως από τις υπερχειλίσεις της

ρευστότητας στις μεγάλες διεθνείς αγορές και λιγότερο από τις εξελίξεις των θεμελιωδών μεγεθών.Το ελληνικό χρηματιστήριο είχε μια εκπληκτική πορεία τον τελευταίο χρόνο όταν ο Γενικός Δείκτης από τις 800 μονάδες εκτοξεύθηκε πάνω από τις 1.350, γράφοντας νέο υψηλό των τελευταίων δέκα περίπου ετών.

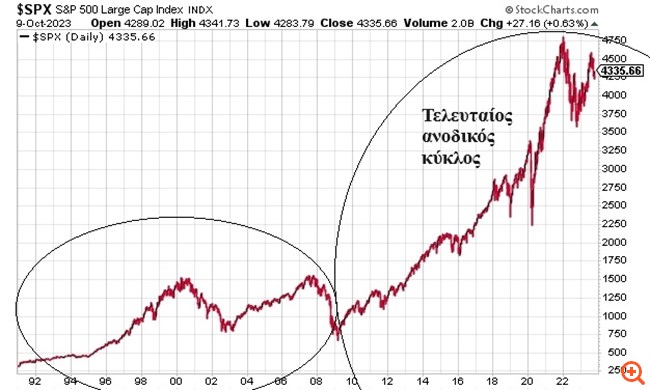

H πορεία αυτή ξεκίνησε τον Οκτώβριο του 2022 και τερμάτισε στα τέλη του περασμένου Ιουλίου. Με βάση τις συσχετίσεις των πορειών των διεθνών αγορών (όπως αποτυπώνεται από τις διακυμάνσεις του S&P 500) τα κεφάλαια που αποχώρησαν από την αμερικανική αγορά στα μέσα του 2022 με αιτία την αύξηση των επιτοκίων αναζήτησαν ευκαιρίες σε κάποιες ξεχασμένες περιφερειακές αγορές.

Η ισοτιμία του δολαρίου ξεκίνησε να ενισχύεται από το καλοκαίρι του 2021, προεξοφλώντας περί τους 6 μήνες νωρίτερα την επικείμενη άνοδο των επιτοκίων λόγω πληθωριστικών πιέσεων.

Η ενίσχυση της ισοτιμίας του δολαρίου σε αυτή τη φάση τερματίστηκε τον Οκτώβριο του 2022 όταν ξεκίνησε η άνοδος του ελληνικού χρηματιστηρίου και των λοιπών περιφερειακών δυτικών αγορών.

Από τον Ιούλιο του 2023 το δολάριο άρχισε εκ νέου να ανακάμπτει και οι περιφερειακές αγορές με πρώτη την ελληνική να πέφτουν.

Λίγο πριν και λίγο μετά την κορύφωση του Γενικού Δείκτη του ελληνικού χρηματιστηρίου είδαμε και τις πλέον διθυραμβικές αναλύσεις και δημοσιεύματα για την ελληνική οικονομία...

Λίγες μέρες πριν την κορύφωση του Γ.Δ. με αιχμή τις τραπεζικές μετοχές, στις 29 Ιουνίου, η J P Morgan έγραφε π.χ.: "Οι ελληνικές τράπεζες έχουν σημειώσει εκπληκτική απόδοση, 52% από τις αρχές του έτους έναντι 8% για τον πανευρωπαϊκό δείκτη τραπεζών και 9% για τον δείκτη των τραπεζών της Κεντρικής Ευρώπη, Μέσης Ανατολής και Αφρικής (CEEMEA)...

Με την εκκαθάριση των εκλογικών αβεβαιοτήτων, η εστίαση της αγοράς πιθανότατα μετατοπίζεται προς την πιθανή αναβάθμιση της Ελλάδας σε επενδυτική βαθμίδα, η οποία μπορεί να υποστηρίξει τη συμπίεση του κόστους ιδίων κεφαλαίων (COE) και να οδηγήσει σε περαιτέρω επενδυτικό ενδιαφέρον και ροές....

...Ειδικότερα, με ορίζοντα τον Δεκέμβριο του 2024, η τιμή στόχος για την Alpha Bank είναι στα 2 ευρώ από 1,5 ευρώ που ήταν με βάση τον χρονικό ορίζοντα έως τον Ιούνιο του 2024, για την Eurobank στο 1,9 ευρώ έναντι 1,6 ευρώ, για την Εθνική τα 7,3 ευρώ έναντι 6,3 ευρώ και για την Πειραιώς τα 3,9 ευρώ έναντι 2,35 ευρώ...."

Ένα μήνα αργότερα η Citi έγραφε: "Παραμένουμε bullish καθώς αναμένουμε ότι οι αποτιμήσεις θα υποστηριχθούν από την ανανεωμένη εστίαση στις διαρθρωτικές μεταρρυθμίσεις και από την αναμενόμενη ανάκτηση του investment grade αυτό το έτος ή έως τις αρχές του επόμενου έτους, καθώς και από το συνεχιζόμενο ισχυρό μομέντουμ της κερδοφορίας λόγω των επιτοκίων, την ανάκαμψη της δανειοδοτικής δραστηριότητας αργότερα αυτό το έτος και τη συνέχιση της εκτέλεσης των προγραμμάτων αναδιάρθρωσης", σημειώνει χαρακτηριστικά η Citi...

Η Citi τηρεί πλέον σύσταση buy και για τις τέσσερις συστημικές τράπεζες, ενώ οι νέες τιμές-στόχοι είναι τα 2 ευρώ για τις Alpha Bank και Eurobank από 1,75 ευρώ και 1,70 ευρώ πριν, αντίστοιχα, τα 7,3 ευρώ για την Εθνική Τράπεζα από 6 ευρώ προηγουμένως, και τα 4 ευρώ για την Τράπεζα Πειραιώς από 3 ευρώ πριν...."

Η αλήθεια είναι πως η ελληνική οικονομία τα τελευταία χρόνια έχει σημειώσει μερικές αξιοσημείωτες επιδόσεις. Το χρέος μειώνεται, οι εξαγωγές εκτοξεύονται και το ΑΕΠ αυξάνεται ταχύτερα από τον μέσο όρο της Ε.Ε.

Όλα αυτά είναι αναμφίβολα θετικά γιατί μειώνουν την απόκλιση από τον μέσο όρο της Ε.Ε. Η αλήθεια είναι επίσης πως απέχουμε πολύ ακόμη από τα να προσεγγίσουμε τις πενιχρές αναλογίες που είχαμε πριν από τη χρεοκοπία του 2010. Π.χ. το μέσο εισόδημα στην Ελλάδα απέχει περισσότερο από το μέσο εισόδημα στην Ευρωζώνη απ’ ό,τι πριν το 2010.

Επιπλέον θα πρέπει να θυμόμαστε πως τη δεκαετία πριν τη χρεοκοπία του 2010 η Ελλάδα παρουσίαζε ρυθμούς ανάπτυξης μεγαλύτερους από τον μέσο όρο της Ευρωζώνης. Αυτό δεν τη εμπόδισε να βρεθεί στη δίνη του κυκλώνα μετά το διεθνές κραχ του 2008...

Η εκτίμηση της στήλης παραμένει αυτή που ήταν και στις αρχές του 2022. Αυτή ήταν πως ο ανοδικός κύκλος που ξεκίνησε το 2009 κορυφώθηκε στα τέλη του 2021 για τον S&P 500 και έκτοτε έχει ξεκινήσει ένα καθοδικός κύκλος.

Κατ’ αυτή την έννοια η πρόσφατη ανοδική κίνηση από τις 3.600 στις 4.600 μονάδες είναι μοιάζει με ανοδική αντίδραση σε καθοδικό κύκλο.

Το ελληνικό χρηματιστήριο θα κινηθεί στη σκιά των εξελίξεων των διεθνών...

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου