Και, όπως επισημαίνουν οι περισσότεροι παράγοντες και αναλυτές, η πανδημία και η κρίση στις

ελληνοτουρκικές σχέσεις μόνο ως αφορμές μπορούν να εκληφθούν, αφού υπάρχουν εισηγμένες εταιρείες, αλλά και τομείς δραστηριότητας που προσελκύουν διεθνείς επενδυτές.

Η συνολική εικόνα της αγοράς είναι αυτή που δείχνει ιδιαίτερα αδύναμη. Κι αυτό την ώρα που η ρευστότητα διεθνώς πλεονάζει και αναζητά αξιόπιστες επενδυτικές επιλογές και τα χρηματιστήρια κατακτούν νέα υψηλά.

Γιατί, όμως, το Χ.Α. χάνει αυτή τη μεγάλη ευκαιρία;

Τέσσερα γνωστά και μεγάλα «σπίτια» του εξωτερικού αποφάσισαν να βάλουν το χέρι στην τσέπη και έβγαλαν 68,5 εκατ. ευρώ προκειμένου να αγοράσουν νέες μετοχές της ΤΕΡΝΑ Ενεργειακή προς 11 ευρώ το τεμάχιο, δηλαδή στο υψηλό σχεδόν της πενταετίας ή αλλιώς περίπου τέσσερις φορές ακριβότερα απ’ ό,τι διαπραγματευόταν η εισηγμένη το καλοκαίρι του 2015 (2,278 ευρώ)!

Χρηματιστηριακοί παράγοντες μίλησαν για «ψήφο εμπιστοσύνης προς την ελληνική αγορά» και σίγουρα η κίνηση αυτή δείχνει πως τα τέσσερα μεγάλα «σπίτια» του εξωτερικού δεν έδειξαν να φοβούνται τις εξελίξεις στα ελληνοτουρκικά, τις οποίες αρκετοί επικαλούνται για να ερμηνεύσουν το καυτό ζήτημα της τρέχουσας περιόδου, που είναι η έντονη υποαπόδοση του Χ.Α. έναντι των ξένων αγορών.

Το πρόβλημα της υποαπόδοσης είναι τεράστιο και η γλώσσα των αριθμών αμείλικτη. Ενδεικτικό είναι ότι, όταν το καλοκαίρι του 2015 το yield του δεκαετούς κρατικού ομολόγου βρισκόταν στο 19,3%, ο Γενικός Δείκτης του Χρηματιστηρίου της Αθήνας γυρόφερνε στις 670 μονάδες, ενώ σήμερα που η απόδοση των κρατικών μας τίτλων φλερτάρει μόλις με το 1%, ο Γενικός Δείκτης προσεγγίζει τις 630 μονάδες!

Το κόστος των τραπεζών

Γνωστός παράγοντας της αγοράς μιλά για δομικά προβλήματα που πρέπει να ξεπεραστούν: «Δυστυχώς, η εγχώρια χρηματιστηριακή αγορά είναι σε μεγάλο βαθμό τραπεζοκεντρική, με αποτέλεσμα να μην υπάρχουν πολλές εναλλακτικές λύσεις για κάποιο ξένο θεσμικό χαρτοφυλάκιο να τοποθετηθεί σε μετοχές της χώρας χωρίς να αναλάβει το ρίσκο των τραπεζών.Το κακό είναι πως οι τράπεζες έχουν ένα πολύ κακό χρηματιστηριακό track record τα τελευταία 13 χρόνια και η έλευση της πανδημίας ήρθε να ενισχύσει την αβεβαιότητα γύρω από τη μελλοντική πορεία των μη εξυπηρετούμενων δανείων, αυξάνοντας περαιτέρω τον κίνδυνο σε μετοχές που ήδη διακρίνονταν για την έντονη μεταβλητότητά τους.

Το πρόβλημα της ελληνικής κεφαλαιαγοράς έγκειται στο ότι δεν έχει επαρκή αριθμό εναλλακτικών επενδυτικών επιλογών για τα σοβαρά ξένα χαρτοφυλάκια (ETF’s, ή δεκάδες μετοχές με επαρκές μέγεθος κεφαλαιοποίησης, εμπορευσιμότητα στο ταμπλό κ.λπ.) που να διαφοροποιούνται έντονα από την πορεία του τραπεζικού κλάδου στο ταμπλό.

Ακόμη, όμως, και μεταξύ των Ελλήνων επενδυτών υπάρχει έντονη εξάρτηση από τις τραπεζικές μετοχές, με αποτέλεσμα τα περισσότερα χαρτοφυλάκια να έχουν αδυνατίσει από τις μεγάλες και παρατεταμένες απώλειες του κλάδου».

Η γλώσσα των αριθμών φαίνεται να επιβεβαιώνει τον συγκεκριμένο παράγοντα. Ο τραπεζικός δείκτης από το καλοκαίρι του 2015 βρισκόταν κοντά στις 4.200 μονάδες, στα τέλη του ίδιου έτους κοντά στις 1.170 και σήμερα κοντά στις 330!

Οι τέσσερις συστημικές τράπεζες αποτιμώνται σήμερα στο Χ.Α. αθροιστικά μόλις γύρω στα 4 δισ. ευρώ (στο 9% της συνολικής κεφαλαιοποίησης, αλλά με μεγαλύτερη επιρροή στον δείκτη FTSE/ATHEX-25), με τη Eurobank να βρίσκεται στην 7η θέση μεταξύ των εισηγμένων εταιρειών σε ό,τι αφορά την κεφαλαιοποίηση, η Εθνική στην 11η, η Alpha BankΑΛΦΑ +4,04% στη 15η και η Πειραιώς στην 21η.

Στο… ίδιο χρηματιστήριο, δεκάδες μη τραπεζικές μετοχές όλων των κεφαλαιοποιήσεων κατέγραψαν μεγάλη άνοδο κατά την τελευταία πενταετία, πέρα από τα μερίσματα που ενδεχομένως να διένειμαν. Ενδεικτικά αναφέρουμε το +108% της Jumbo, το +79% της Mytilineos, το +67% του ΟΤΕ, το +28% της Motor Oil ή ακόμη σε μικρότερες κεφαλαιοποιήσεις το +712% της Profile, το +613% της Entersoft, το +566% της Quest Holdings, το +189% της AS Company, το +242% της Κρι Κρι ή το +73% των Μύλων Λούλη.

«Πρέπει να βιαστούμε»

Από την πλευρά του, ο πρόεδρος της Nuntius Χρηματιστηριακή κ. Αλέξανδρος Μωραϊτάκης αναφέρθηκε στην υποαπόδοση του Χ.Α. έναντι των ξένων αγορών σε άρθρο του στο Euro2day.gr σημειώνοντας χαρακτηριστικά:«Θα ήταν μεγάλο λάθος, κατά τη γνώμη μου, κάποιος να αποδώσει την τρέχουσα εντονότατη υποαπόδοση του Χ.Α. έναντι των ξένων αγορών στα ελληνοτουρκικά ζητήματα.

Το πρόβλημα είναι πολύ βαθύτερο, καθώς απαιτεί ολιστική θεώρηση και πολυεπίπεδα μέτρα.

Μέτρα για τα οποία έχω αρθρογραφήσει κατ’ επανάληψη στο παρελθόν και ξεκινούν από την άρση των αντικινήτρων στην ευρύτερη οικονομία και φτάνουν στα φορολογικά κίνητρα για τη μακροπρόθεσμη αποταμίευση, στη συντονισμένη προσπάθεια για προσέλκυση ξένων ΕΠΕΥ, στον συνδυασμό αποκρατικοποιήσεων και ένταξης εταιρειών στο Χ.Α., στην είσοδο ναυτιλιακών εταιρειών, στον άμεσο επαναπατρισμό κεφαλαίων, στο πλαίσιο αποφυγής σύγκρουσης συμφερόντων, στην τροποποίηση του πλαισίου για τη "Χρυσή Βίζα" και τόσα άλλα.

Θεωρητικά, περιμένουμε αυτή την περίοδο τις αποφάσεις, οι οποίες θα ακολουθήσουν τα συμπεράσματα της Επιτροπής που συνέστησε ο υφυπουργός Οικονομικών κ. Γεώργιος Ζαββός, για την ανάπτυξη της εγχώριας κεφαλαιαγοράς.

Πρακτικά, ωστόσο, βλέπουμε το Χ.Α. να συνεχίζει να υποαποδίδει, με ημερήσια αξία συναλλαγών… περιπτέρου. Και όλα αυτά με την επενδυτική κοινότητα να διαθέτει πολύ μεγαλύτερη ενημέρωση σε σχέση με το παρελθόν και με τη δυνατότητα να επενδύσει πολύ εύκολα ανά τον κόσμο. Πρέπει να βιαστούμε».

Το αφήγημα της υποτιμημένης αγοράς

Από την άλλη πλευρά, δεν λείπουν και εκείνοι που πηγαίνουν κόντρα στο ρεύμα και βλέπουν το… χρηματιστηριακό ποτήρι μισογεμάτο, με ενδεικτική την περίπτωση γνωστού αναλυτή:«Αν υπήρχε μεγάλος κίνδυνος σύρραξης με την Τουρκία, θα βλέπαμε τα ξένα χαρτοφυλάκια να αποχωρούν ταχύτατα από το Χ.Α. Κάτι τέτοιο όμως δεν συμβαίνει, ενώ η περίπτωση της ΤΕΡΝΑ Ενεργειακή ή οι προσεγγίσεις ξένων να επενδύσουν -εκτός Χ.Α.- στη χώρα μας (π.χ. απόκτηση της έκτασης 71 στρεμμάτων στη Βούλα από Hines και Henderson Park), οδηγούν στην αντίθετη εκτίμηση.

Αν επίσης διαφαινόταν μεγάλο και μη διαχειρίσιμο ζήτημα στα δημοσιονομικά και στο μέτωπο του δημοσίου χρέους, αυτό θα είχε φανεί στην άνοδο των yields στα ελληνικά κρατικά ομόλογα. Κάτι τέτοιο όμως δεν έχει συμβεί και φαίνεται πως οι αγορές πιστεύουν ότι για το ορατό μέλλον, τέτοια ζητήματα -όχι μόνο για την Ελλάδα- θα καλυφθούν από την Ευρώπη (ήδη ένα ποσό του Ταμείου Ανάκαμψης φαίνεται πως έμμεσα θα καλύψει δημοσιονομικά κενά). Άλλωστε, ο πρωθυπουργός της χώρας αναμένεται να ανακοινώσει στην επικείμενη ομιλία του στη Θεσσαλονίκη, μέτρα μείωσης φορολογικών και ασφαλιστικών επιβαρύνσεων.

Νομίζω πως η τρέχουσα υποαπόδοση του Χ.Α. οφείλεται πιθανόν στο ότι τα σοβαρά ξένα "σπίτια" ασχολούνται κατά περιόδους μόνο με την ελληνική κεφαλαιαγορά και συνήθως ενόψει ενός αξιοπρόσεκτου καταλύτη. Πιστεύω ότι, όταν με την πρώτη ευκαιρία ξαναπροσέξουν το Χ.Α., τότε είναι πολύ πιθανό να διαπιστώσουν την ύπαρξη ευκαιριών και να τοποθετηθούν αναλόγως. Μέχρι τότε, θα πρέπει να κάνουμε υπομονή και να είμαστε προσεκτικοί στις επιλογές μας.

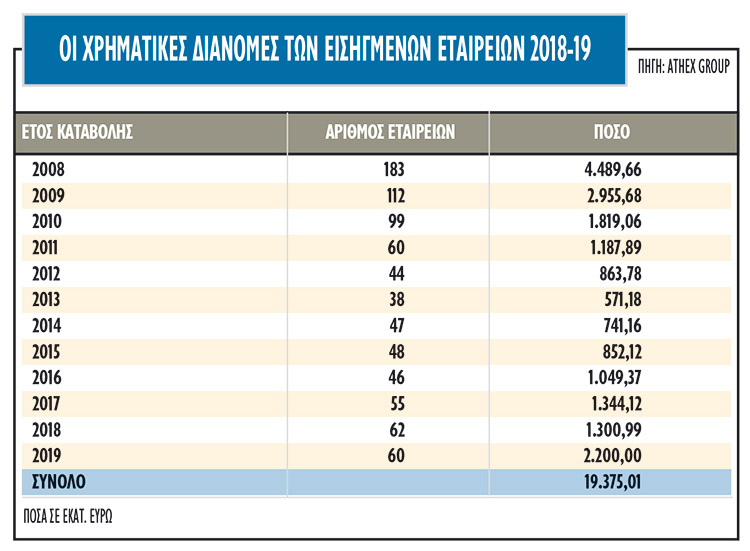

Το θετικό είναι πως οι αποτιμήσεις πολλών εισηγμένων εταιρειών είναι από λογικές έως και σαφώς υποτιμημένες, στην περίπτωση φυσικά που δεν προκύψει κάποια νέα σημαντική αβεβαιότητα στο μέτωπο της πανδημίας και των διεθνών οικονομικών της επιπτώσεων. Με την τρέχουσα αποτίμηση των μη τραπεζικών μετοχών στα 40 δισ. ευρώ, αν οι εισηγμένες εταιρείες μοιράσουν σε μερίσματα και επιστροφές κεφαλαίου 800 εκατ. ευρώ (ένα σχετικά ρεαλιστικό νούμερο, έναντι 2,2 δισ. το 2019 και μάλλον περισσότερων χρημάτων φέτος), τότε θα μιλάμε για μια μέση μερισματική απόδοση της τάξεως του 2% (μεγαλύτερη από την απόδοση των δεκαετών ομολόγων) ακόμη και μετά από ένα έτος πανδημίας!

Επιπλέον, η πλειονότητα των εισηγμένων εταιρειών -και ιδιαίτερα οι υγιέστερες εξ αυτών, ανεξαρτήτως μεγέθους- αναμένεται να ξεπεράσει και αυτό το εμπόδιο με διαχειρίσιμες απώλειες, καθώς μιλάμε για ομίλους με ικανοποιητική ρευστότητα και για τράπεζες που θέλουν να δανειοδοτήσουν τέτοιου είδους επιχειρήσεις. Επιπρόσθετα, η χώρα θα κληθεί από το 2021 και μετά να καρπωθεί τα κονδύλια τόσο των ΕΣΠΑ (του τρέχοντος και του επόμενου) όσο και του Ταμείου Ανάκαμψης».

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου