|

| Τα στοιχεία που θα καθορίσουν την πορεία των αγορών το επόμενο έτος. Ο «χρησμός» του επενδυτικού οίκου για μετοχές, ομόλογα, εμπορεύματα. Τι αναμένει για ανάπτυξη και πληθωρισμό |

Η αμερικανική επενδυτική τράπεζα εξέδωσε, όπως κάθε χρόνο, τον κατάλογο με τα δέκα κυρίαρχα μακροοικονομικά και αγοραία θέματα που αναμένει να κυριαρχήσουν στο επενδυτικό τοπίο το 2023.

Η Goldman Sachs εκτιμά ότι το επόμενο έτος θα αφήσουμε επιτέλους πίσω μας τις πανδημικές διαταραχές για να αντιμετωπίσουμε τους πιο συμβατικούς κινδύνους γύρω από τον πληθωρισμό και

την ύφεση και θα επιστρέψουμε στις επενδύσεις σε έναν κόσμο με υψηλότερες αποδόσεις μετά από περισσότερο από μια δεκαετία.Ο δεκάλογος των θεμάτων είναι:

- «Σε στενό μονοπάτι»: κεντρική υπόθεση η ήπια προσγείωση στις ΗΠΑ αλλά με μεγάλους κινδύνους εκατέρωθεν.

- Η αξία έναντι των κυκλικών μετοχών: βελτίωση των αποτιμήσεων αλλά ασαφής ο ‘πάτος’ στις αγορές.

- Στη σκιά της ύφεσης: πτωτικοί κίνδυνοι έως ότου ο πληθωρισμός πέσει περισσότερο και η δραστηριότητα σταματήσει να επιβραδύνεται.

- Προς την "κανονικότητα": η χαμηλότερη μεταβλητότητα των επιτοκίων και ένας παρατεταμένος κύκλος μπορεί να εξακολουθούν να σημαίνουν μέτριες αποδόσεις.

- Η κυριαρχία του δολαρίου: σε πορεία για αντίστροφη μέτρηση.

- Εμπόδιο: δυσκολία από τους περιορισμούς που δημιουργεί η ενεργειακή κρίση.

- Ο «ταύρος» στο μαγαζί της Κίνας: τακτικά δυνατή η αγορά της Κίνας με διαρθρωτικές όμως ανησυχίες.

- Περιορισμένη ανοδική πορεία των αναδυόμενων αγορών: χρειάζεται επιλογή ανάμεσα από τις αγορές.

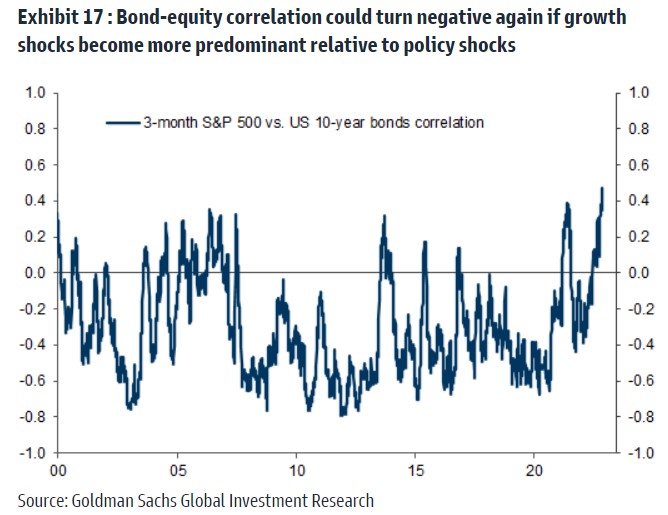

- Λιγότερος κίνδυνος πολιτικής, μεγαλύτερος κίνδυνος ανάπτυξης: οι κίνδυνοι ύφεσης συν την ανακούφιση από τον πληθωρισμό ευνοούν τα ομόλογα και τα μετρητά προς το παρόν.

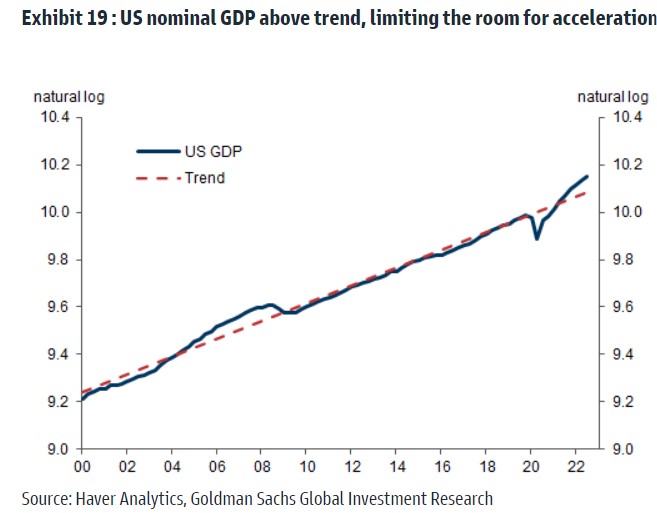

- Η επιστροφή της (πραγματικής) απόδοσης: περιορισμένη η άνοδος αν δεν υπάρξει ‘βαθιά φτήνια’ ή μεγάλο παραγωγικό κενό.

Δέκα κορυφαία θέματα της αγοράς για το 2023: Η επιστροφή της απόδοσης

Πιο αναλυτικά η Goldman Sachs, για τα 10 στοιχεία που θα καθορίσουν το 2023 εξηγεί:

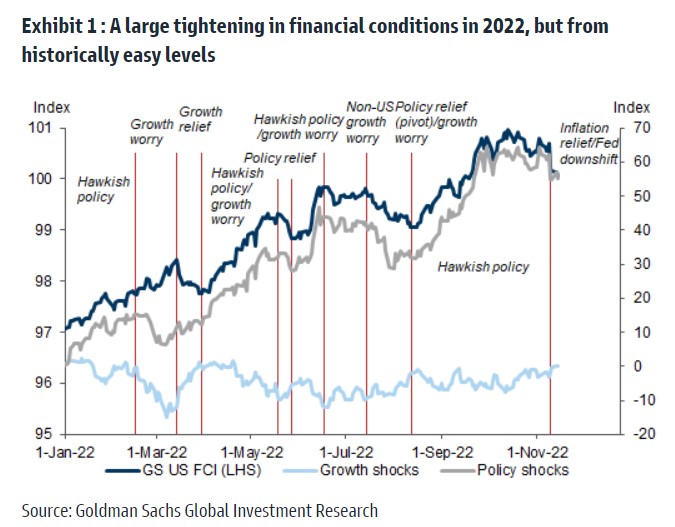

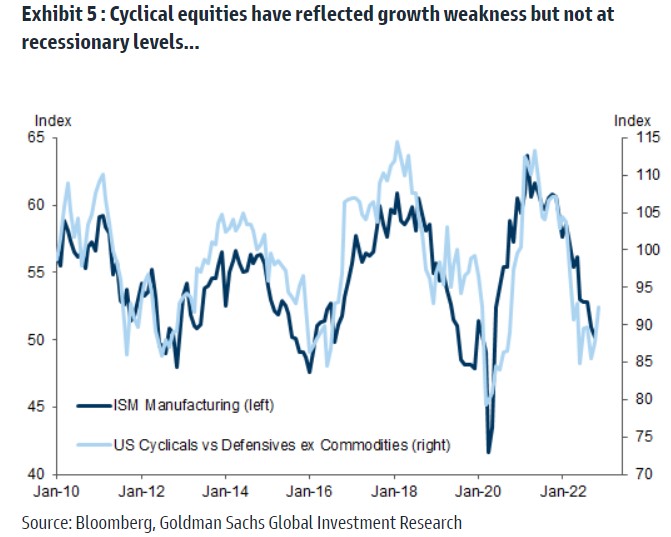

1. Η κεντρική υπόθεση της αργής επιβράδυνσης του πληθωρισμού στις ΗΠΑ χωρίς ύφεση αντανακλάται καλά στις αγορές, ωστόσο υφίστανται μεγαλύτεροι από τους συνήθεις κινδύνους γύρω από αυτή την πορεία και οι επενδυτές πρέπει να λαμβάνουν υπόψη τους μια ευρεία κατανομή πιθανών αποτελεσμάτων. Από την άλλη, οι επενδυτές ενδέχεται να υποτιμούν την ανθεκτικότητα της αμερικανικής οικονομίας, ενώ η άνοδος στις κυκλικές εταιρείες περιορίζεται επίσης από το σφιχτό ισοζύγιο προσφοράς και ζήτησης.

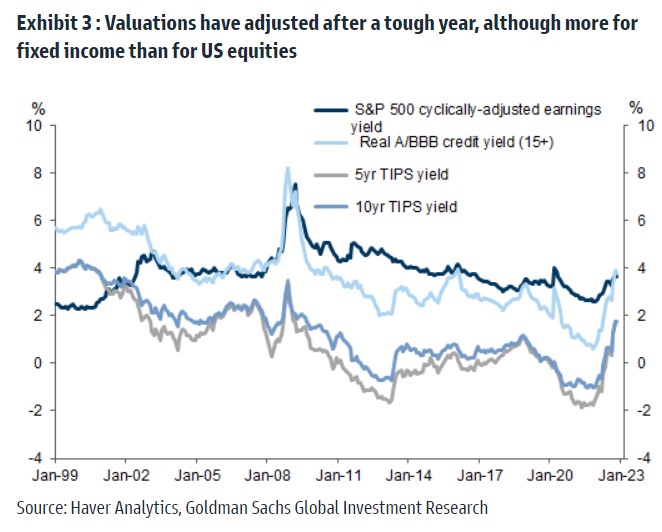

2.Η βελτίωση των αποτιμήσεων είναι ορατή, αλλά το κατώτατο σημείο στις κυκλικές μετοχές όχι. Το που βρίσκεται ο πάτος δεν είναι ξεκάθαρο, πιθανότατα θα είναι πιο σαφείς έως τα τέλη του 1ου ή τις αρχές του 2ου τριμήνου. Η άνοδος των μετοχών περιορίζεται από τα υψηλά επιτόκια, η πτώση περιορίζεται από τη συνεχιζόμενη ανθεκτικότητα.

3. Οι πτωτικοί κίνδυνοι είναι υπαρκτοί έως ότου ο πληθωρισμός μειωθεί περισσότερο και η δραστηριότητα σταματήσει να επιβραδύνεται. Ο κίνδυνος ύφεσης στις ΗΠΑ είναι πολύ υψηλότερος από το κανονικό, κυρίως λόγω της απότομης σύσφιξης και η τιμολόγηση της αγοράς συμβαδίζει με τον κίνδυνο ύφεσης, αλλά οι μετοχές των ΗΠΑ θα υποχωρούσαν σημαντικά σε μια πραγματική ύφεση. Η αγορά είναι απίθανο να πάψει να μετρά τον κίνδυνο ύφεσης έως ότου υποχωρήσουν πειστικά οι πιέσεις πληθωρισμού.

4. Η χαμηλότερη μεταβλητότητα των επιτοκίων και ένας παρατεταμένος κύκλος μπορεί να εξακολουθούν να σημαίνουν μέτριες αποδόσεις. Η υποχώρηση του ρυθμού των αυξήσεων θα πρέπει να συμπαρασύρει τη μεταβλητότητα των επιτοκίων χαμηλότερα προς το 2023, αλλά η αγορά τιμολογεί μικρή πιθανότητα σταδιακού και παρατεταμένου κύκλου αυξήσεων της Fed το 2023. Τα επιτόκια μακρύτερης διάρκειας θα μπορούσαν να παρασυρθούν υψηλότερα αν η μέγιστη τιμολόγηση της Fed αυξηθεί περαιτέρω και οι κίνδυνοι για την πρόοδο της σύσφιξης είναι εξίσου έντονοι εκτός των ΗΠΑ, παρά τις περισσότερες αυξήσεις που τιμολογούνται.

Ακολουθήστε το Euro2day.gr στο Google News!Παρακολουθήστε τις εξελίξεις με την υπογραφη εγκυρότητας του Euro2day.gr

Ακολουθήστε το Euro2day.gr στο Google News!Παρακολουθήστε τις εξελίξεις με την υπογραφη εγκυρότητας του Euro2day.gr FOLLOW USΑκολουθήστε τη σελίδα του Euro2day.gr στο Linkedin

FOLLOW USΑκολουθήστε τη σελίδα του Euro2day.gr στο Linkedin

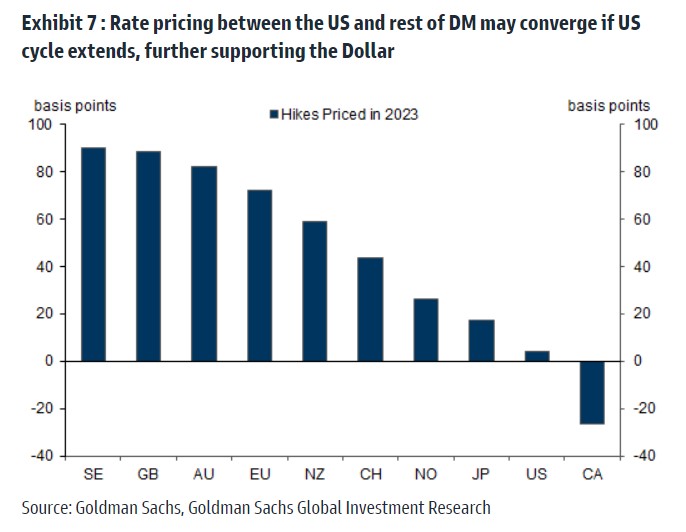

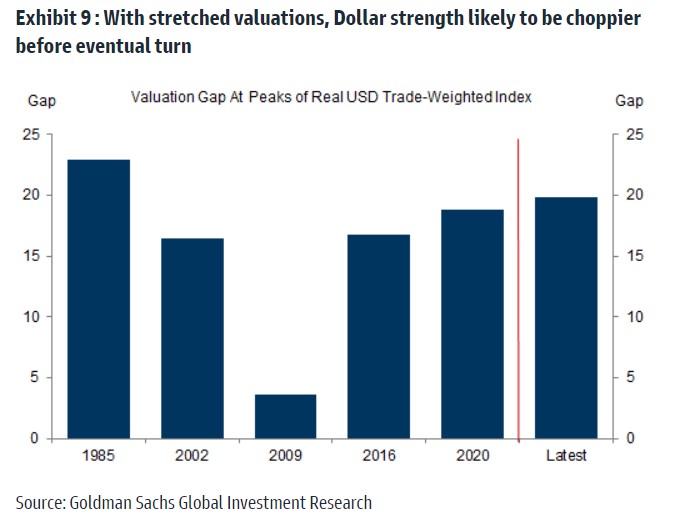

5. Αναφορικά με το δολάριο, υπάρχει ακόμη περιθώριο ανατίμησης, καθώς η τιμολόγηση της Fed συγκλίνει με τις άλλες χώρες της G10. Η κίνηση προς τα πάνω, όμως, είναι πιθανό να έχει περισσότερο ρίσκο αν και οι συνθήκες για μια βιώσιμη αντιστροφή δεν έχουν ακόμη διαμορφωθεί. Η επανεκκίνηση της Κίνας που δοκιμάζεται από τα διαρκή lockdown και η αποκλιμάκωση στο μέτωπο Ρωσίας/Ουκρανίας μπορεί να τραβήξει χρονικά.

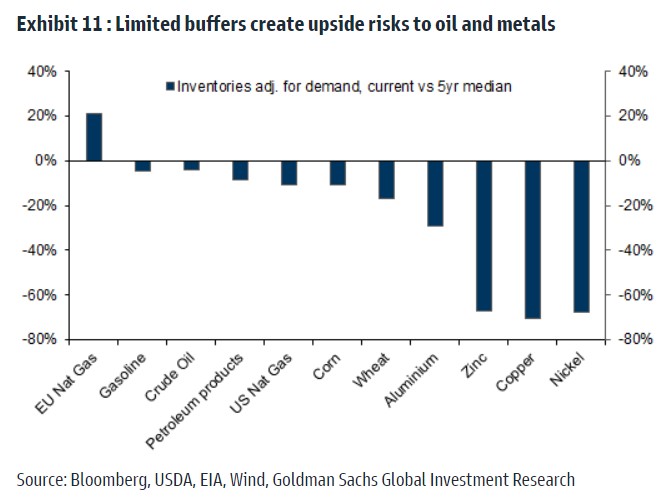

6. Η επιτάχυνση της Κίνας μπορεί να επαναφέρει τους περιορισμούς στα εμπορεύματα στο επίκεντρο και περιπλέκει και πάλι την εικόνα της πολιτικής για τις ανεπτυγμένες αγορές. Η ανασυγκρότηση των αποθεμάτων εμπορευμάτων μπορεί να αποτελέσει πρόσθετη πίεση στη ζήτηση και να καταστήσει αναγκαία την περιστροφή κεφαλαίων από τη νέα στην παλαιά οικονομία.

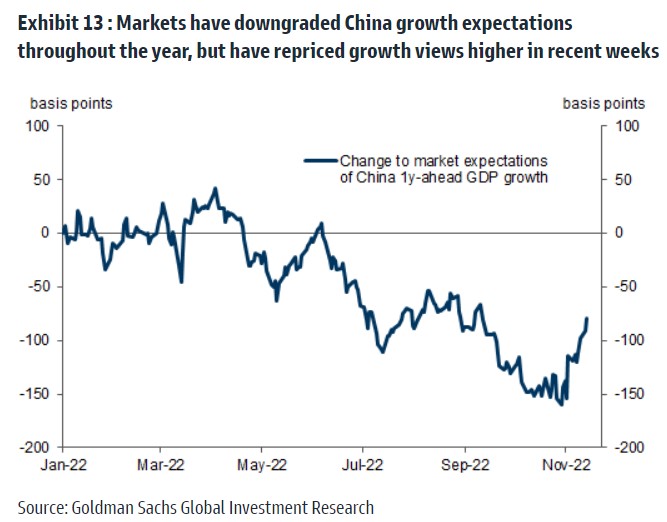

7. Η αισιοδοξία για την επαναλειτουργία και τα υποτιμημένα περιουσιακά στοιχεία αποτελούν ισχυρό συνδυασμό για την Κίνα, όμως μεσοπρόθεσμα, πρέπει να ληφθεί υπόψη ότι οι αγορές μετοχών και οι αγορές ομολόγων της χώρας αντιμετωπίζουν σκληρότερο παγκόσμιο ανταγωνισμό. Οι σχέσεις ΗΠΑ-Κίνας ενδέχεται να περιορίσουν την άνοδο.

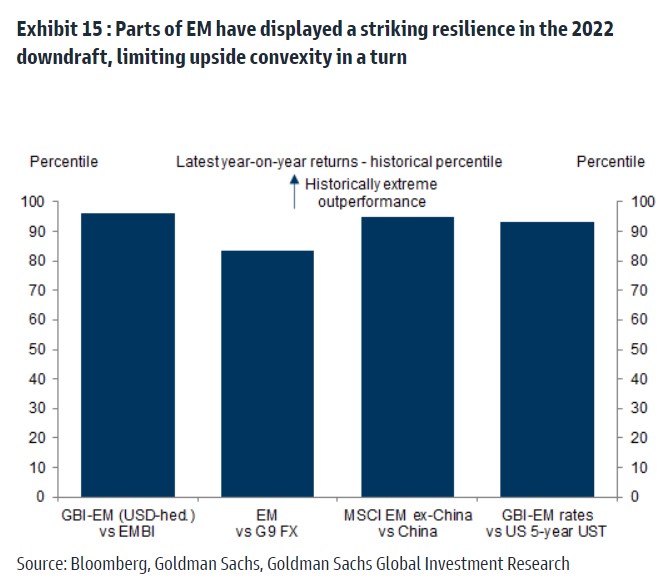

8. Μετά από ένα ανθεκτικό 2022, οι αναδυόμενες αγορές ενδέχεται να προσφέρουν χαμηλότερη ασφάλεια. Φθηνές αποτιμήσεις, τοπικές μετοχές της Κεντρικής και Ανατολικής Ευρώπης, μετοχές της Βόρειας Ασίας και εταιρικά ομόλογα είναι στο επίκεντρο. Το Μεξικό και η Ινδία αποτελούν επίσης ενδιαφέρουσες ευκαιρίες σε όσους κυνηγούν αποδόσεις, αλλά και για διαρθρωτικούς λόγους.

9. Οι κίνδυνοι ύφεσης συν την ανακούφιση από τον πληθωρισμό ευνοούν τα ομόλογα και τα μετρητά προς το παρόν. Ακόμα είναι πολύ νωρίς για μεγάλη, διατηρήσιμη ελάφρυνση των χρηματοπιστωτικών συνθηκών. Ο κίνδυνος πολιτικής κυριαρχούσε το 2022, ο κίνδυνος ανάπτυξης μπορεί να έχει σχετικά μεγαλύτερη σημασία το 2023. Τα αμερικανικά ομόλογα είναι πιο ελκυστικά από τις μετοχές λόγω των καλύτερων αποτιμήσεων και της υπεραπόδοσης σε ένα σενάριο ύφεσης. Τα ευρωπαϊκά εταιρικά ομόλογα επενδυτικής βαθμίδας και τα ενυπόθηκα δάνεια φαίνονται ελκυστικά.

10. Οι βαθιές πτωτικές εκτιμήσεις για την παγκόσμια οικονομία και τις αγορές μπορεί να μην επιβεβαιωθούν αλλά και το υψηλό περιθώριο ανόδου περιορίζεται, δεδομένου ότι υπάρχει μικρότερο "περιθώριο ανάπτυξης" και μόνο μέτρια "φτήνια" των περιουσιακών στοιχείων.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου