|

| Οι επενδυτικές επιλογές για τους τελευταίους τρεις μήνες της χρονιάς. Ποια είναι και ποια τα ιδιαίτερα χαρακτηριστικά. Αποτιμήσεις, επενδυτικές συστάσεις και εκτιμήσεις για τα οικονομικά μεγέθη. |

Με βήμα… σημειωτόν κινείται τον τελευταίο (πολύ…) καιρό το Χρηματιστήριο της Αθήνας καθώς τα ζητήματα που απασχολούν τους επενδυτές είναι πολλά. Οι μεγάλες γεωπολιτικές αβεβαιότητες και η

πολιτική των κεντρικών τραπεζών στο θέμα των επιτοκίων είναι τα μεγάλα εξωτερικά μέτωπα.Στο εσωτερικό, τα μεγάλα ποσά που πρέπει να «σηκώσει» το Χ.Α. (λ.χ. το placement της Εθνικής ΤράπεζαςΕΤΕ +1,36% και η αύξηση μετοχικού κεφαλαίου της Cenergy) και τα οικονομικά μεγέθη των εταιρειών για το α' εξάμηνο του έτους κυριαρχούν. Και βέβαια, δεν λείπουν θέματα που αφορούν την πορεία της οικονομίας, ελληνικής και παγκόσμιας.

Στο περιβάλλον αυτό, παρότι οι μεσο-μακροπρόθεσμες προοπτικές της ελληνικής αγοράς παραμένουν θετικές, οι αναλυτές επιμένουν στην τακτική του stock picking μέχρι το τέλος του έτους και επιχειρούν να διακρίνουν τις μετοχές που μπορούν να κάνουν τη διαφορά στο ταμπλό του Χ.Α.

Μετά και τα αποτελέσματα του β’ τριμήνου, η Metlen Energy & Metals, η Aegean Airlines, o ΟΠΑΠ, η Cenergy Holdings, η Sarantis, η Fourlis, η Κρι Κρι και η ElvalHalcor είναι κάποιες από τις πιο πρόσφατες επενδυτικές συστάσεις των Ελλήνων αναλυτών για το τελευταίο τετράμηνο του έτους.

1. Μetlen Energy & Metals: Η NBG Securities επισημαίνει ότι οι νέοι παράγοντες και οι πρόσφατες συμφωνίες υποδηλώνουν ότι το δυναμικό ανάπτυξης παραμένει άθικτο και αυξάνουν την τιμή στα 51,30 ευρώ από τα 51, ενώ η σύσταση «υπεραπόδοσης» διατηρείται.

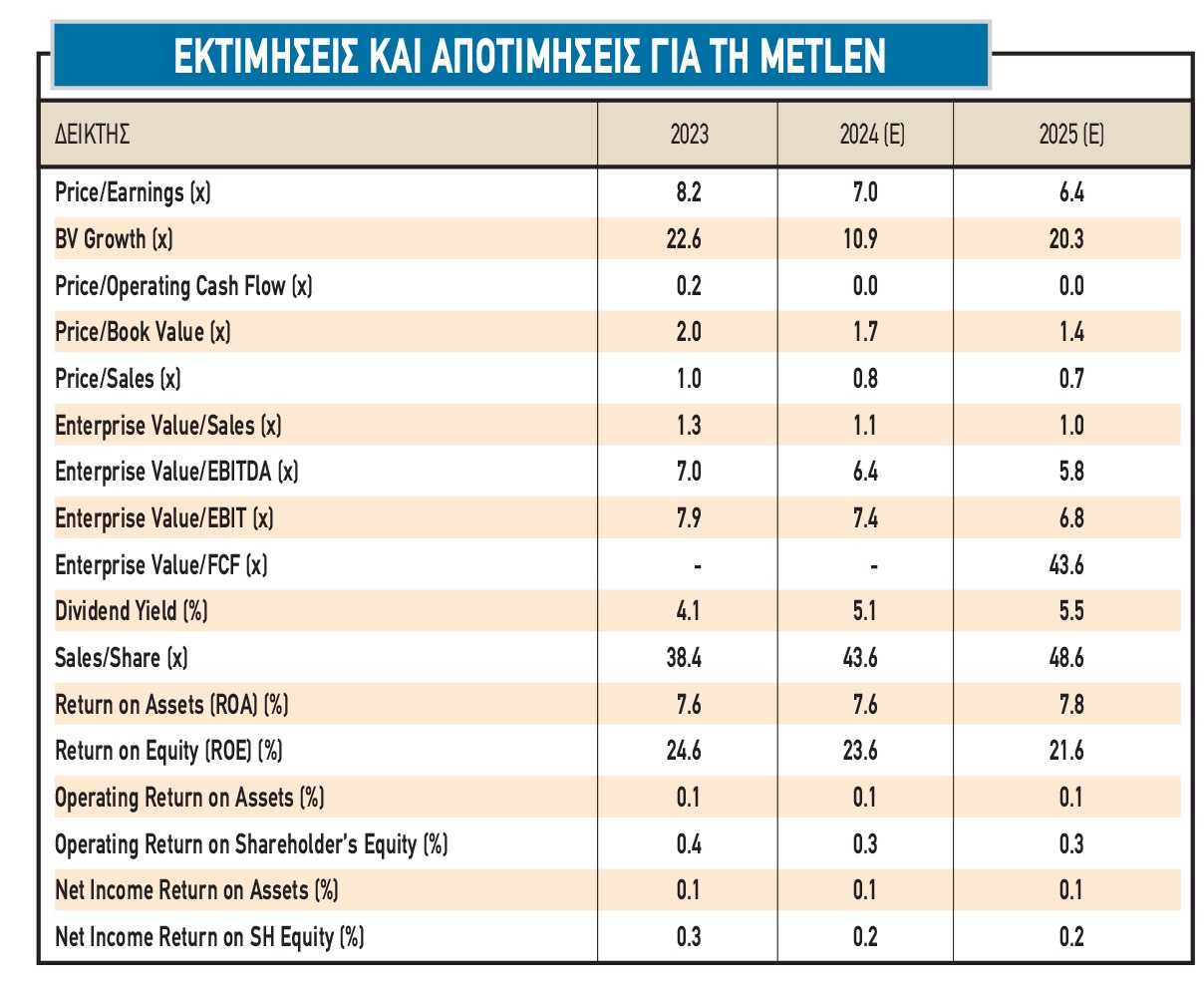

H νέα τιμή-στόχος στα 51,30 ευρώ (από 51,0 ευρώ) προκύπτει από τη λεπτομερή προσαρμογή των κερδών μετά την ανακοίνωση των αποτελεσμάτων του α’ εξαμήνου. Από πλευράς αποτίμησης, η Metlen διαπραγματεύεται επί του παρόντος με δείκτη EV/EBITDA για το 2025 σε 5,8 φορές, που συνεπάγεται «αδικαιολόγητο» 21% discount σε σχέση με τους ανταγωνιστές της (σταθμισμένο EBITDA), λαμβάνοντας υπόψη την ποιότητα των κερδών της, τη δυναμική ανάπτυξης και την υποστήριξη της αποτίμησης των περιουσιακών στοιχείων ΑΠΕ που προκύπτουν από την πρόσφατη δραστηριότητα συγχωνεύσεων και εξαγορών και τις αναμενόμενες μειώσεις των επιτοκίων.

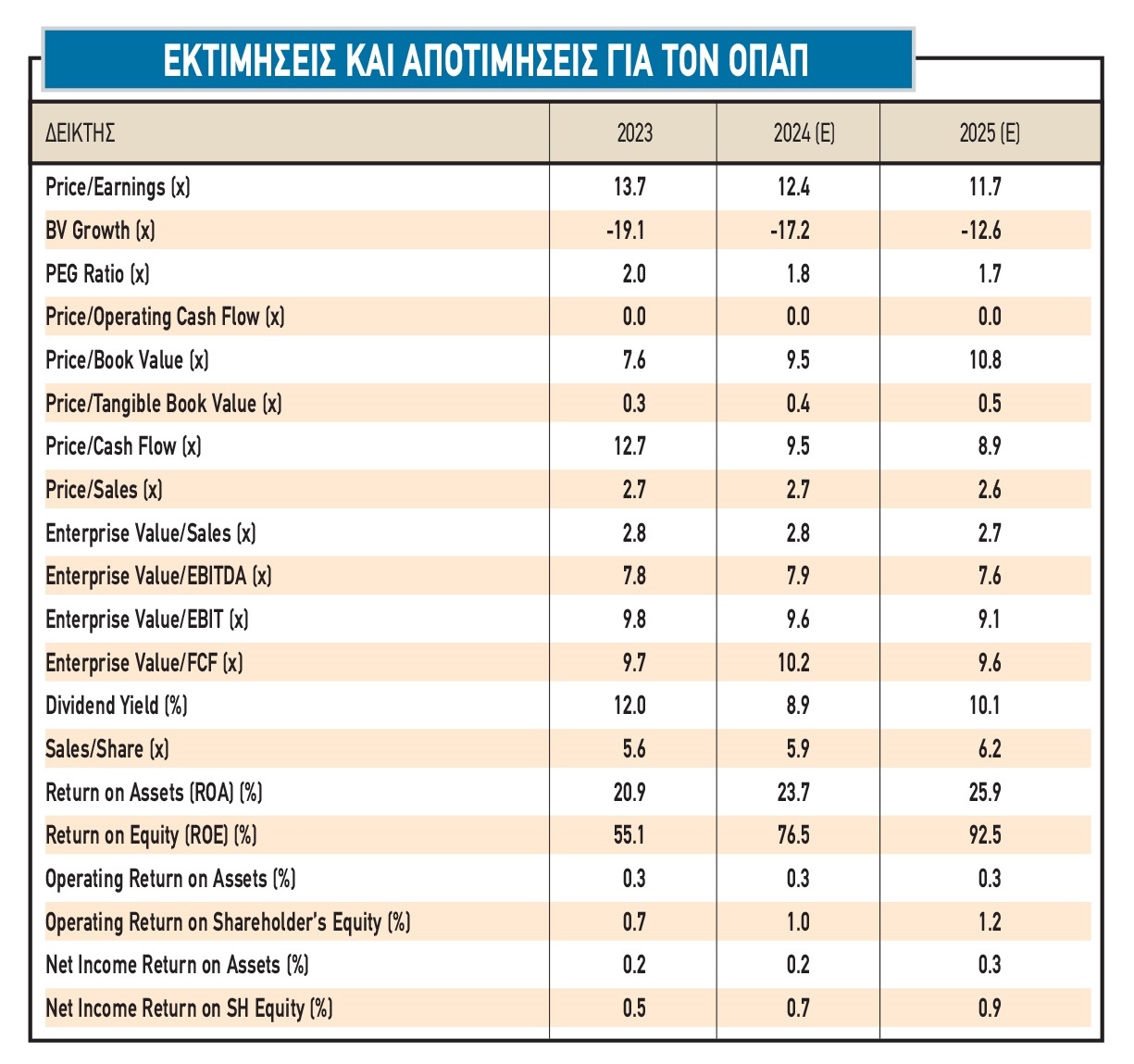

2. ΟΠΑΠ: Η Euroxx Χρηματιστηριακή αναπροσαρμόζει τις εκτιμήσεις της και επαναλαμβάνει τη σύσταση «υπεραπόδοση» («οverweight») με τιμή-στόχο 18,6 ευρώ ανά μετοχή. «Η εταιρεία ανακοίνωσε ένα σταθερό β’ τρίμηνο, σύμφωνα με τις προσδοκίες, ενώ ανακοίνωσε επίσης ενδιάμεσο μέρισμα 0,60 ευρώ ανά μετοχή, πάνω από τις εκτιμήσεις μας και τις εκτιμήσεις της αγοράς. Η επενδυτική θέση του ΟΠΑΠ με βάση την απόλυτη απόδοση, δεδομένου του ιστορικού και της βιωσιμότητας των μερισματικών διανομών, οι οποίες μεταφράζονται σε μερισματική απόδοση 10% με 11% στις προβλέψεις μας για το 2024-2026, ανεβάζει τη συνολική απόδοση στο περίπου 25%. Η μετοχή διαπραγματεύεται στο 2024 με 7,9 φορές τον δείκτη EV/EBITDA και 12,1 φορές τον δείκτη P/E, προσφέροντας μερισματική απόδοση 10,3%».

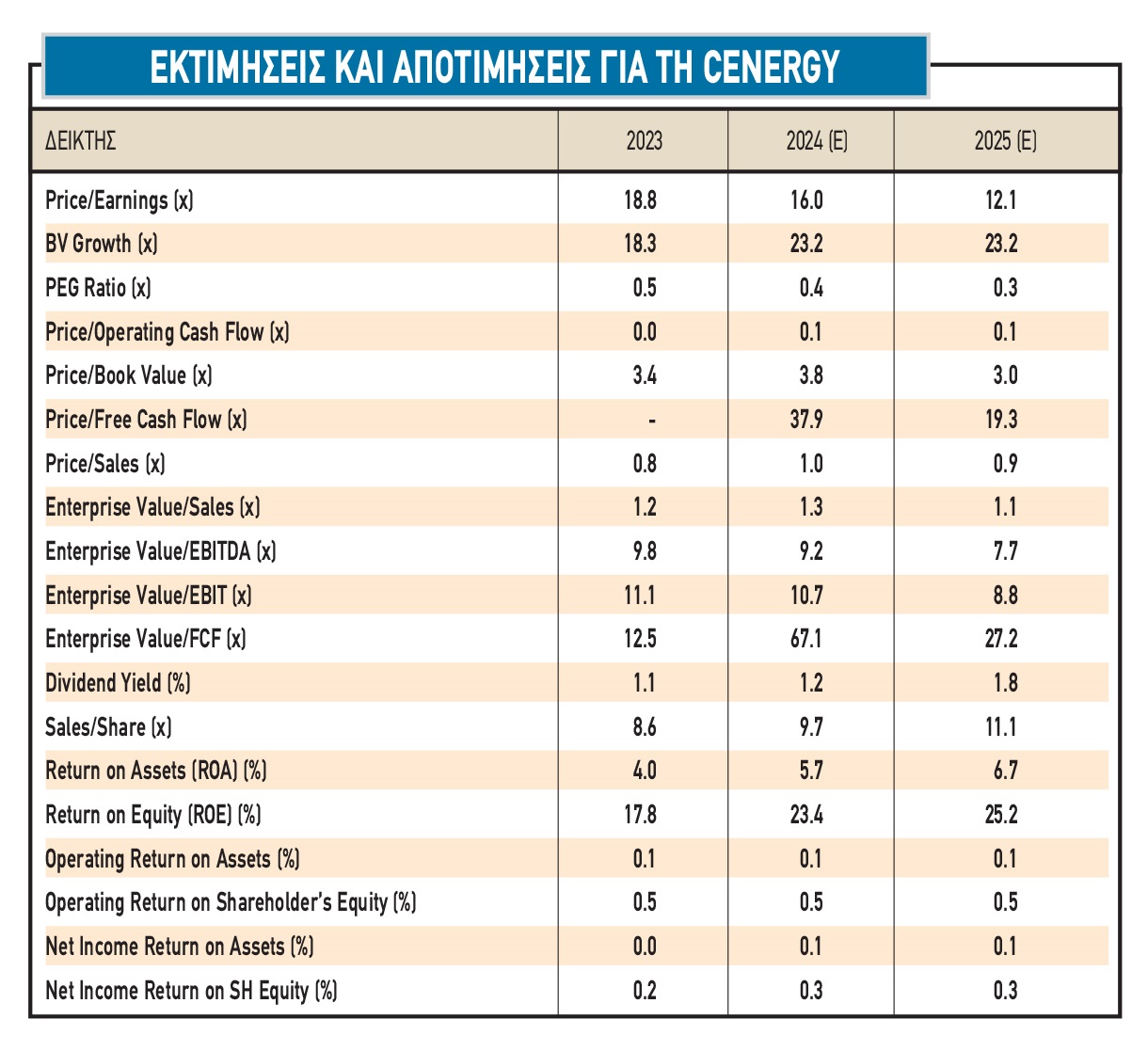

3. Cenergy Holdings: Η Alpha Finance αναβαθμίζει τις προβλέψεις της, εκτιμώντας ότι η εταιρεία θα συνεχίσει να δημιουργεί ισχυρές ελεύθερες ταμειακές ροές και υψηλούς δείκτες αποδοτικότητας ROIC, με την ολοκλήρωση της αύξησης της παραγωγικής δυναμικότητας στις υπάρχουσες μονάδες στην Ελλάδα να αποτελεί καταλύτη για την αύξηση του ανεκτέλεστου υπολοίπου (3,38 δισ. ευρώ το εξάμηνο).

Παράλληλα, η χρηματιστηριακή αναθεωρεί προς τα πάνω την τιμή-στόχο για τη Cenergy Holdings κατά 47%, στα 12,30 ευρώ από 8,35 προηγουμένως, διατηρώντας παράλληλα τη σύσταση «buy», με το περιθώριο ανόδου να ανέρχεται σε 30% από τα τρέχοντα επίπεδα της μετοχής.

4. Αegean Airlines: Η Axia και η NBG Securities επισημαίνουν ότι τα αποτελέσματα β’ τριμήνου ήταν σταθερά, με υψηλές ταμειακές ροές, υψηλό ταμείο και ισχυρό ισολογισμό. Η Axia εκτιμά ότι η Aegean Airlines δημοσίευσε ένα σταθερό σύνολο αποτελεσμάτων, με κερδοφορία σύμφωνη με τις προσδοκίες της.

Η αεροπορική εταιρεία σημείωσε έσοδα ύψους 480,3 εκατ. ευρώ (+7% σε ετήσια βάση), EBITDA 114,4 εκατ. ευρώ (-5% σε ετήσια βάση) και καθαρά κέρδη 43,9 εκατ. ευρώ (-15% σε ετήσια βάση).

Τα ASK που προσέφερε η αεροπορική εταιρεία ξεπέρασαν τα επίπεδα του 2023 κατά 10% και ο συντελεστής πληρότητας αυξήθηκε σε 81,2% από 82,6% το β’ τρίμηνο πέρυσι. Η Axia έχει θέσει σε καθεστώς αναθεώρησης την τιμή-στόχο και τη σύσταση για τη μετοχή.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου